Schmolz+Bickenbach schreibt tiefrote Zahlen im dritten Quartal

Der Stahlhersteller Schmolz+Bickenbach (S+B) mit Sitz in Luzern hat ein schwaches dritten Quartal ausgewiesen. Unter dem Strich führen hohe Wertberichtigungen und steigende Finanzierungskosten zu einem deutlichen Verlust.

Die Nachfrageschwäche aus dem Bereich Automobil und Industrie belastet das Unternehmen stark. Der Umsatz ging im Vergleich zum Vorjahresquartal um 14 Prozent auf 670,1 Millionen Euro zurück. Der Absatz sank dabei ebenfalls um 14 Prozent auf 405 Kilotonnen, wie das Unternehmen am Dienstag mitteilte.

Bei leicht tieferen Durchschnittspreisen ging die Nachfrage nach Qualitäts- und Edelbaustahl zurück und auch beim Werkzeugstahl wurde ein Minus verbucht. Hingegen wurde bei RSH-Stahl (rost-, säure- und hitzebeständig) ein leichter Mengen-Anstieg verzeichnet.

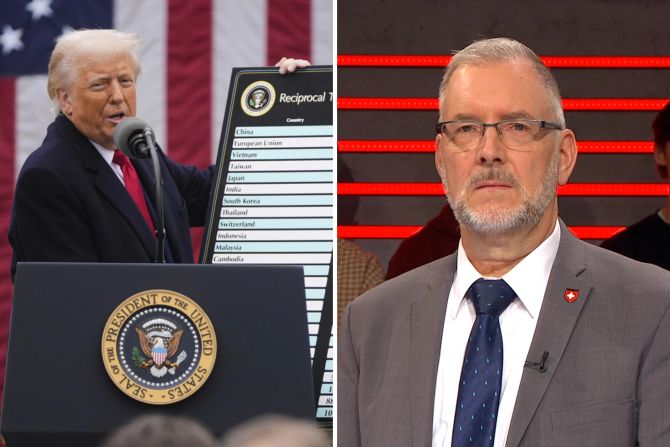

S+B spricht erneut von einem «ausgeprägten und anhaltenden Nachfragerückgang». Die Absatzmärkte seien im dritten Quartal auf breiter Basis eingebrochen. Der von den weltweiten politischen Unsicherheiten und den teils eskalierenden Handelskonflikten ausgelöste Abschwung sei vom saisonal üblichen Nachfragerückgang in den ersten zwei Sommermonaten verstärkt worden.

Beim bereinigten operativen Ergebnis wies das Unternehmen einen Verlust von 32,9 Millionen Euro aus, verglichen mit noch einem Gewinn von 41,8 Millionen im Vorjahr. Unter dem Strich weitete sich der Fehlbetrag auf 419,9 Millionen Euro aus von zuvor 3,7 Millionen. Das Unternehmen hat Wertberichtigungen in Höhe von 297,4 Millionen Euro auf die Aktiven von DEW, Ascometal, Finkl Steel und Steeltec abgeschrieben. Zudem war das Finanzergebnis durch die höhere Verschuldung deutlich negativer als im Vorjahr.

Mit den Zahlen hat der Stahlkonzern die Erwartungen der Analysten klar verfehlt. Selbst der Reingewinn ohne Wertberichtigungen lag deutlich unter den Erwartungen.

Mit Blick nach vorne wird an der erst Ende Oktober gesenkten Prognose festgehalten. Das Unternehmen rechnet im Gesamtjahr mit einem adjustierten EBITDA von weniger als 70 Millionen Euro. Davor hatte S+B eine Spanne von 70 bis 120 Millionen genannt.

Man sei weiterhin entschlossen, den negativen Marktentwicklungen entgegenzusteuern und versuche, die Auswirkungen auf das Unternehmen zu minimieren. Operativ liege der Fokus auf der Integration von Ascometal und der laufenden Personalrestrukturierung bei DEW.

Zudem arbeite man weiter an der Effizienz, Profitabilität und Optimierung der Lagerbestände. Neben Kostensenkungen und der Erhaltung der Liquidität plant S+B deshalb, wie bekannt, eine Kapitalerhöhung, über die am 2. Dezember an einer ausserordentlichen GV abgestimmt wird.