Vorsorge: Wissen ist Geld – nur wer sich auskennt, sorgt optimal vor

Wer gezielt privat vorsorgen möchte, benötigt ein grundlegendes Finanzverständnis – Wissen ist Geld, so das Ergebnis der aktuellen «Fairplay»-Studie.

Das Wichtigste in Kürze

- Ein grundlegendes Finanzverständnis unterstützt die finanzielle Freiheit im Alter.

- Das zeigt die aktuelle «Fairplay»-Studie der Zürich Versicherungs-Gesellschaft AG.

- Es ist also wichtig, selbst Finanzwissen aufzubauen – und sich richtig beraten zu lassen.

Das 3-Säulen-System der Schweiz hat das Ziel, die Menschen umfassend abzusichern: für finanzielle Unabhängigkeit nach der Pensionierung, aber auch bei dauerhaften Erkrankungen oder einem Todesfall. Aus der 1. Säule (staatliche Vorsorge) und der 2. Säule (berufliche Vorsorge) zusammen soll sich ein Alterseinkommen von rund 60 Prozent des bisherigen Verdienstes ergeben.

Die Lücke zwischen Wunsch und Wirklichkeit

Das Forschungsinstitut Sotomo hat unter dem Titel «Fairplay in der beruflichen Vorsorge» im Auftrag der Zürich Versicherungs-Gesellschaft AG bereits vier Mal eine repräsentative Umfrage durchgeführt. In der «Fairplay»-Studie 2023 haben die Befragten angegeben, dass sie im Alter durchschnittlich 76 Prozent des bisherigen Einkommens benötigen, um gut zu leben. Wer nur in der 1. und 2. Säule einzahlt, hat also in der Regel eine Vorsorgelücke. Je nach Lebenssituation kann diese Lücke noch grösser sein, zum Beispiel, wenn jemand Teilzeit arbeitet oder eine Zeitlang nicht erwerbstätig war.

Säule 3a: Nur jede zweite Frau nutzt sie

Wer gut abgesichert sein möchte und nach der Pensionierung finanzielle Freiheit geniessen will, sollte unbedingt zusätzlich privat vorsorgen – zum Beispiel in der 3. Säule. Die Beiträge für die Säule 3a lassen sich direkt vom steuerbaren Einkommen abziehen. In der Erwerbsbevölkerung nutzen 62 Prozent der Männer diese Möglichkeit bereits, jedoch nur 50 Prozent der Frauen, so die «Fairplay»-Studie 2024. Auch andere Vorsorgemöglichkeiten, wie die freie Vorsorge in der Säule 3b, sind beliebt. Gleichwohl haben 16 Prozent der männlichen und sogar 29 Prozent der weiblichen Erwerbspersonen noch überhaupt keine zusätzliche Vorsorge getätigt.

Anlegen in Wertschriften: auf lange Sicht viel mehr Renditepotenzial als ein Sparkonto

Auf lange Sicht gibt es mit sehr grosser Wahrscheinlichkeit die beste Rendite nicht auf dem Sparkonto, sondern bei einer Geldanlage in Wertschriften wie zum Beispiel in Aktien oder Fonds. Ein Beispiel zeigt dies eindrucksvoll:

Stellen wir uns vor, drei Freunde hätten Anfang Januar 2004 100’000 Franken angelegt: Der erste Freund zahlt sein Geld auf dem Sparkonto ein, der zweite legt es in Obligationen in Schweizer Franken an und der dritte investiert in einen Aktienfonds, der den Swiss Performance Index abbildet. Das Sparkonto entwickelt sich langsam, aber stetig, die Obligationen haben gewisse Schwankungen. Der Aktienfonds unterliegt grösseren Schwankungen und kann zwischenzeitlich sogar an Wert einbüssen, insbesondere während der Finanzkrise 2008 und der Coronakrise 2020. Dennoch hat die Anlage im Aktienfonds auf lange Sicht mit Abstand die beste Rendite erbracht, wie die drei Freunde feststellen:

Nach zwanzig Jahren, Ende Dezember 2023, liegen auf dem Sparkonto 122’000 Franken, die Anlage in Obligationen hat nun einen Wert von 140’000 Franken, und der Aktienfonds ist sogar 366’000 Franken wert.

Renditeorientiert investieren? Das tut nur eine Minderheit

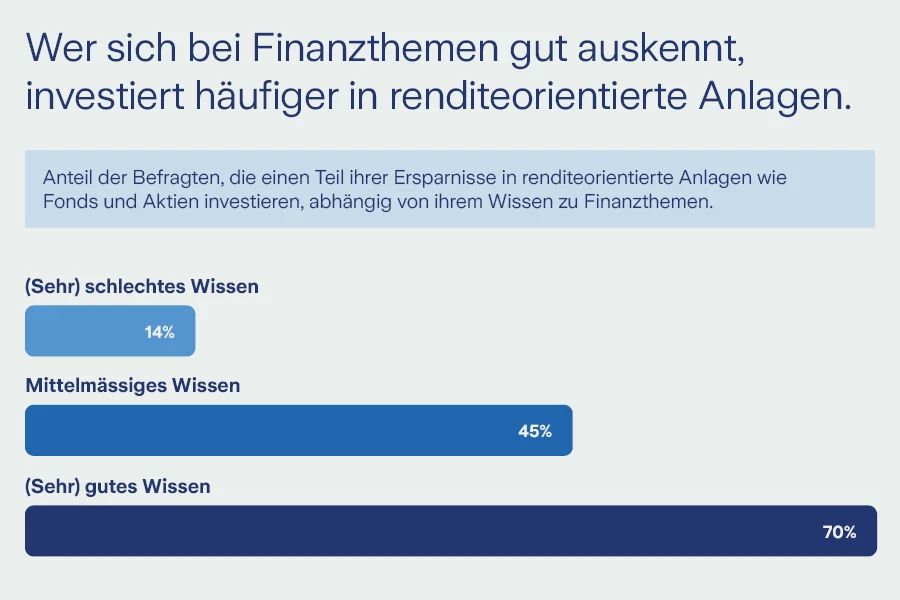

Doch in der Schweiz investiert nur eine Minderheit zumindest einen Teil der privaten Ersparnisse in Anlagen wie Aktien oder Fonds: Gemäss «Fairplay»-Studie sind es nur 44 Prozent. Männer investieren häufiger renditeorientiert als Frauen, Ältere häufiger als Jüngere. Der entscheidende Faktor ist jedoch das Finanzwissen: In der Gruppe der gut oder sehr gut Informierten geben 70 Prozent an, dass sie in renditeorientierte Anlagen investieren. Bei Personen, die das eigene Wissen als «schlecht» oder «sehr schlecht» einschätzen, sind es nur 14 Prozent (siehe Grafik). Das bedeutet: Wissen ist Geld. Fehlende Finanzkompetenz führt dazu, dass Menschen Entscheidungen treffen, ohne die Konsequenzen genau zu verstehen – dies bezahlen sie unter Umständen mit einem massiv niedrigeren Alterskapital.

Die Bedeutung des Wissens zeigt sich auch beim Geschlechterunterschied: Als Grund für die Zurückhaltung bei Geldanlagen nennen Männer und Frauen ähnlich häufig Gründe wie das Risiko oder den Mangel an Ersparnissen. Frauen sagen aber sehr viel häufiger, dass ihnen das Wissen fehlt, um mehr in renditeorientierte Anlagen zu investieren.

Die finanzielle Zukunft an die Hand nehmen

Es ist also sehr wichtig, selbst Finanzwissen aufzubauen – und sich kompetent beraten zu lassen: Welche Vorsorge ist für mich die richtige? Wie viel Risiko kann und will ich bei der Wahl meiner Anlagestrategie eingehen? Wie ist mein Zeithorizont? Wo liegen meine Vorsorgelücken, wie kann ich mich und allenfalls meine Familie gesamtheitlich absichern? Und was kostet mich das? Diese Fragen lassen sich im Rahmen einer Vorsorgeberatung klären. So entsteht eine massgeschneiderte Lösung, die genau auf die individuellen Wünsche und die persönliche Lebenssituation zugeschnitten ist.

Persönliche Vorsorgeberatung

Haben Sie Fragen zu Ihrer Vorsorge?

In einem Gespräch beantworten unsere Beraterinnen und Berater ihre persönlichen Vorsorge-Fragen – kostenlos und unverbindlich.

Dieser Artikel entstand in Zusammenarbeit mit der Zürich Versicherungs-Gesellschaft AG. Den Originaltext finden Sie hier.