Silicon Valley Bank SVB: Droht uns die nächste globale Finanzkrise?

Nach dem Kollaps der Silicon Valley Bank SVB verloren die Aktien weltweiter Geldhäuser massiv an Wert. Ist das ein erstes Zeichen für eine neue Finanzkrise?

Das Wichtigste in Kürze

- Der Konkurs der Silicon Valley Bank sorgt weltweit für Verunsicherung.

- Zahlreiche Anleger haben deshalb am Montag ihre Bankaktien verkauft.

- Eine Bankenexpertin schliesst eine neue globale Finanzkrise jedoch aus.

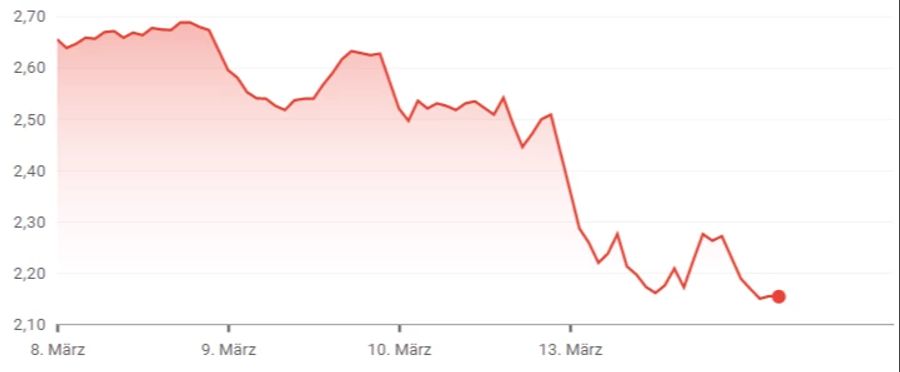

Es liegt ein rabenschwarzer Tag hinter den weltweiten Börsen. Innert weniger Stunden verloren die Aktien zahlreicher Geldhäuser massiv an Wert.

Die amerikanische JPMorgan beispielsweise gab 1,80 Prozent nach, die britische HSBC 1,48 Prozent. In der Schweiz wiederum musste die Credit Suisse mit einem Minus von 9,58 Prozent den grössten Verlust verkraften.

Auslöser für den Ausverkauf ist die kalifornische Silicon Valley Bank (SVB). Sie gab am Wochenende überraschend ihre Insolvenz bekannt und sorgte damit für den zweitgrössten Bankenkollaps in der Geschichte Amerikas.

Weitere Banken dürften ins Wanken geraten

Viele Anlegerinnen und Anleger befürchten jetzt deshalb eine neue globale Finanzkrise. Doch wie realistisch ist das? Nau.ch hat mit Suzanne Ziegler, Bankenprofessorin an der Zürcher Hochschule für Angewandte Wissenschaften, gesprochen.

Sie meint, dass eine «generelle Bankenkrise eher unwahrscheinlich» ist. Räumt gleichzeitig aber auch ein, dass die Silicon Valley Bank (SVB) nicht die letzte Bank mit Schwierigkeiten sein dürfte.

Zum Verhängnis dürfte den Geldhäusern vor allem das fehlende Vertrauen werden. «Kunden und Investoren wissen nie exakt, was eine Bank für Kredite oder Anlagen in ihren Büchern hat», erklärt Ziegler. «Wenn sie die Bonität der Geschäfte anzweifeln, reagieren sie mit Aktienverkäufen oder Einlagenrückzügen.»

Silicon Valley Bank SVB ist keine herkömmliche Bank

Also im Aktiengeschäft eigentlich genau das, was gestern an den weltweiten Börsen passiert ist. Dass die Situation jedoch in einer globalen Finanzkrise enden wird, bezweifelt Ziegler nach wie vor.

Denn: Die Silicon Valley Bank (SVB) ist keine Bank im herkömmlichen Sinn. Vielmehr handelt es sich zwar um eine grosse Bank, vom Geschäftsmodell her ist sie aber in einem Nischenmarkt tätig. Sie bewirtschaftet vor allem das Vermögen von Start-ups und KMU aus der Tech-Industrie.

«Diese Kunden haben kaum Kredite, weshalb die Bank die Gelder anders anlegen musste», hält die Bankenprofessorin fest. Das sorge insbesondere für eine mangelnde Diversifizierung, also Verteilung der Vermögenswerte. Und im Endeffekt führten die jüngsten Zinsanstiege – wegen des Geschäftsmodells – dann zu einem Liquiditätsproblem.

Obschon andere Banken besser aufgestellt sind, geht die Credit Suisse auch kurzfristig von einer erhöhten Volatilität an den Börsen aus. «Die Gestaltung der Zinspolitik wird stark im Fokus sein», erklärt Philipp Lisibach, Leiter Globale Anlagestrategien. «Mit den nächsten Sitzungen der EZB am Donnerstag und des US Federal Reserve am Mittwoch nächster Woche wird hierzu das nächste wichtige Update erfolgen.»