Pensionskasse Beitragswahl

Die Sparbeiträge in der Pensionskasse können frei gewählt werden. FinanzFabio erklärt die Vor- und Nachteile der drei Sparmodelle, die Ihnen zur Auswahl stehen.

Das Wichtigste in Kürze

- FinanzFabio ist Finanzplaner und Finanzblogger.

- Sparbeiträge in der Pensionskasse können frei gewählt werden.

- Für Nau.ch erklärt FinanzFabio die drei Sparmodelle «Basis», «Standard» und «Top».

Warum kann man in der Pensionskasse die Sparbeiträge wählen? Du erinnerst dich sicher, dass ich nicht müde werde zu erwähnen, dass das BVG nur die Minimalleistungen der Pensionskasse vorgibt.

Dies bedeutet aber nicht, dass es nicht möglich ist, besser gestellt zu werden. Leider sind wir hier sehr auf den Arbeitgeber angewiesen. Dieser entscheidet nämlich, was für ein Vorsorgeplan seine Angestellten bekommen.

Es gibt Arbeitgeber, die sind sich ihrer Verantwortung für ihre Angestellten sehr bewusst. Diese haben bessere Leistungen in der Pensionskasse mit höheren Sparsätzen als das BVG vorschreibt.

Andere lassen die Arbeitnehmer selber entscheiden, wie viel ihnen ihre Altersvorsorge wert ist. Sie stellen verschiedene Sparmodelle zur Auswahl.

Pensionskasse als langfristiges Investment anschauen

Wie immer, wenn es um Geld geht und du dich zwischen mehreren Optionen entscheiden musst, gibt es Vor- und Nachteile. Heute nehme ich diese für dich genauer unter die Lupe, damit du dich selber entscheiden kannst, was für dich stimmt.

Was wichtig zu verstehen ist, du solltest die Pensionskasse als langfristiges Investment anschauen. Denke an die 50er-Regel: 50 Prozent der Schweizer über 50 haben mehr als die Hälfte ihres Vermögens in ihrer Pensionskasse.

Sparmodelle

In der Regel erhältst du von deiner Pensionskasse im Oktober oder November ein Schreiben. Darin steht, du sollst dich entscheiden, wie viel Prozent du nächstes Jahr sparen möchtest. Die Modelle heissen irgendwie «Basis», «Standard» oder «Top».

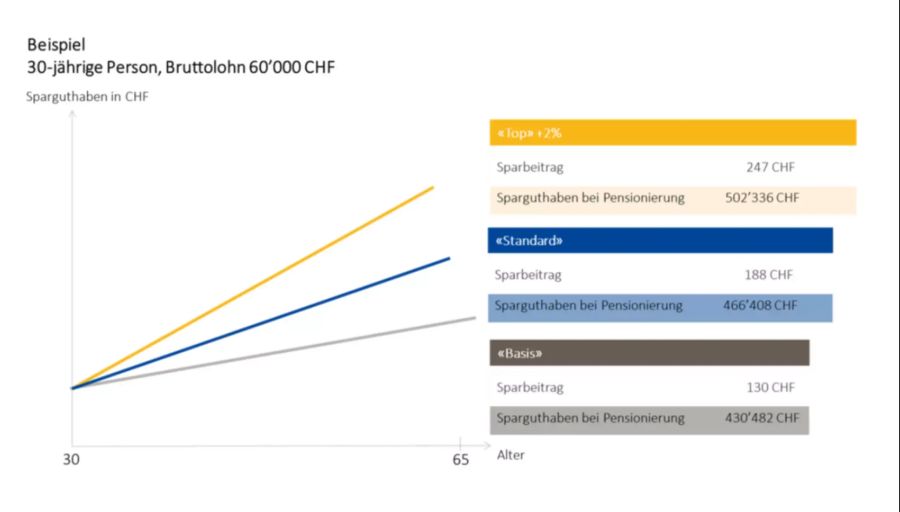

Wichtig zu wissen, egal welches Modell du wählst, dein Arbeitgeber spart immer gleich viel für dich. Es geht nur darum, wie viel du selbst für dich sparst. Die Modelle sehen dann in etwa so aus.

Wie du siehst, hat dieser Vorsorgeplan nichts mit einer normalen BVG-Lösung zu tun. Dieser geht viel weiter und stellt dich als Arbeitnehmer viel besser. Das siehst du gleich in einer Grafik.

Basisplan

Wenn du dich für den Basisplan entscheidest, sparst du weniger als es von deinem Arbeitgeber angedacht war. Das führt zu einem höheren Nettolohn und auch zu höheren Einkommenssteuern. Die Beiträge in der zweiten Säule kannst du nämlich wie die Säule 3a vom steuerbaren Einkommen abziehen.

Im Basisplan sparst du also 2 Prozent weniger als im Standard- und 4 Prozent weniger als im Topmodell. Klingt nach wenig, macht aber auf die Laufzeit von 40 Jahren in der PK viel aus. Speziell, wenn wir den Zinseszins noch einberechnen.

Du willst, dass ich das für dich hochrechne? Also gut, weil heute Montag ist.

Standardplan

Vom Namen her gehe ich davon aus, dass dein Arbeitgeber diesen Plan im ersten Anstellungsjahr für dich wählt. Danach kannst du ihn so stehen lassen oder eben, einen der anderen Pläne auswählen. Man könnte den Plan als «goldene Mitte» ansehen.

So ein Mittelding ist aber selten der richtige Weg. Warum? Darauf komme ich im Verlauf des Beitrages noch zu sprechen. Du merkst, ich versuche hier künstlich die Spannung hochzuhalten.

Topplan

Der Topplan mit den meisten Abzügen und der geringsten Steuerrechnung. Ich behaupte jetzt einmal, dass dieser Plan für die Mehrheit der richtige Plan ist. Für die Mehrheit? Ja, für all diese, die sich sonst nicht um ihre Finanzen kümmern.

Da du diesen Beitrag liest, willst du dich eher aktiv um deine Finanzen kümmern. Somit hast du mehr Varianten, was du mit deinem Geld machst. Sprich, du musst dir, wieder einmal, die Frage stellen: Ist dein Geld wo es jetzt ist, am richtigen Ort?

Die finanziell kluge Variante

Hier möchte ich ein wenig Hintergrundwissen aufbauen. Es geht darum, wie Einkaufspotenzial in der Pensionskasse entsteht. Hier halte ich mich so kurz wie möglich.

In der zweiten Säule geht man immer davon aus, wie viel Geld du heute in der PK hättest:

– wenn du schon immer so viel verdient hättest

– wenn du immer schon so viele Prozente gespart hättest

Je höher dein Einkaufpotenzial im Alter, desto mehr Steuern kannst du durch Pensionskasseneinkäufe sparen. Und wie bezahlst du im Alter die Einkäufe? Genau, mit dem ausbezahlten Geld von heute, welches du in ETFs anlegst.

Nach dieser Logik (und ich hoffe, du konntest mir so weit folgen) wählst du also die Basisvariante. Der höhere Nettolohn hilft dir, mehr ETF-Anteile zu kaufen. Die bessere Rendite der ETF lässt dein Geld für den Einkauf die nächsten 15-25 Jahre schneller anwachsen.

Mit 55 stellst du dann deinen Plan auf die Topvariante um, was dir zusätzliches Einkaufspotenzial generieren wird. Jetzt kaufst du brav ein und sparst mehr Steuern, da du in diesem Alter hoffentlich mehr verdienst. Die Steuerprogression wird auf einem höheren Level gebrochen – Win-win für dich.

Wenn Aktien und ETF noch nicht so dein Ding sind, dann empfehle ich dir die Topvariante. Mehr Geld im Alter, weniger Steuern heute. Auch nicht schlecht.

Bis bald,

FinanzFabio

***

FinanzFabio will mit finanzieller Bildung auf seinem Blog die Schweiz vor der Altersarmut retten. Er glaubt nicht mehr an die AHV.

www.finanzfabio.ch.